Phân tích và định giá cổ phiếu ctd ctcp xây dựng coteccons

57

13

0

THÔNG TIN TÀI LIỆU

Thông tin cơ bản

| Tiêu đề | Phân Tích Và Định Giá Cổ Phiếu CTD- CTCP Xây Dựng Coteccons |

|---|---|

| Tác giả | Lê Thị Nhung, Hoàng Bích Hạnh |

| Người hướng dẫn | Lê Thị Nhung |

| Trường học | Học viện Chính sách và Phát triển |

| Chuyên ngành | Kinh tế Đầu tư |

| Thể loại | khóa luận tốt nghiệp |

| Năm xuất bản | 2022 |

| Thành phố | Hà Nội |

| Định dạng | |

|---|---|

| Số trang | 57 |

| Dung lượng | 1,46 MB |

Nội dung

Ngày đăng: 18/10/2022, 10:05

Nguồn tham khảo

| Tài liệu tham khảo | Loại | Chi tiết |

|---|---|---|

| 7. Website Trang thông tin kinh tế tài chính: https://cafef.vn/ | Link | |

| 8. Website Trung tâm lưu ký chứng khoán: https://vsd.vn/vi/ | Link | |

| 1. Báo cáo tài chính hợp nhất (đã kiểm toán) của các CTCK năm 2019– 2021 2. Báo cáo thường niên của các CTCK năm 2019 – 2021 | Khác | |

| 13. Website Công ty Cổ phần Tư vấn đầu tư Cây Cầu Vàng: www.cophieu68.com | Khác | |

| 14. Website Sở giao dịch chứng khoán Hà Nội: www.hnx.vn | Khác |

HÌNH ẢNH LIÊN QUAN

TRÍCH ĐOẠN

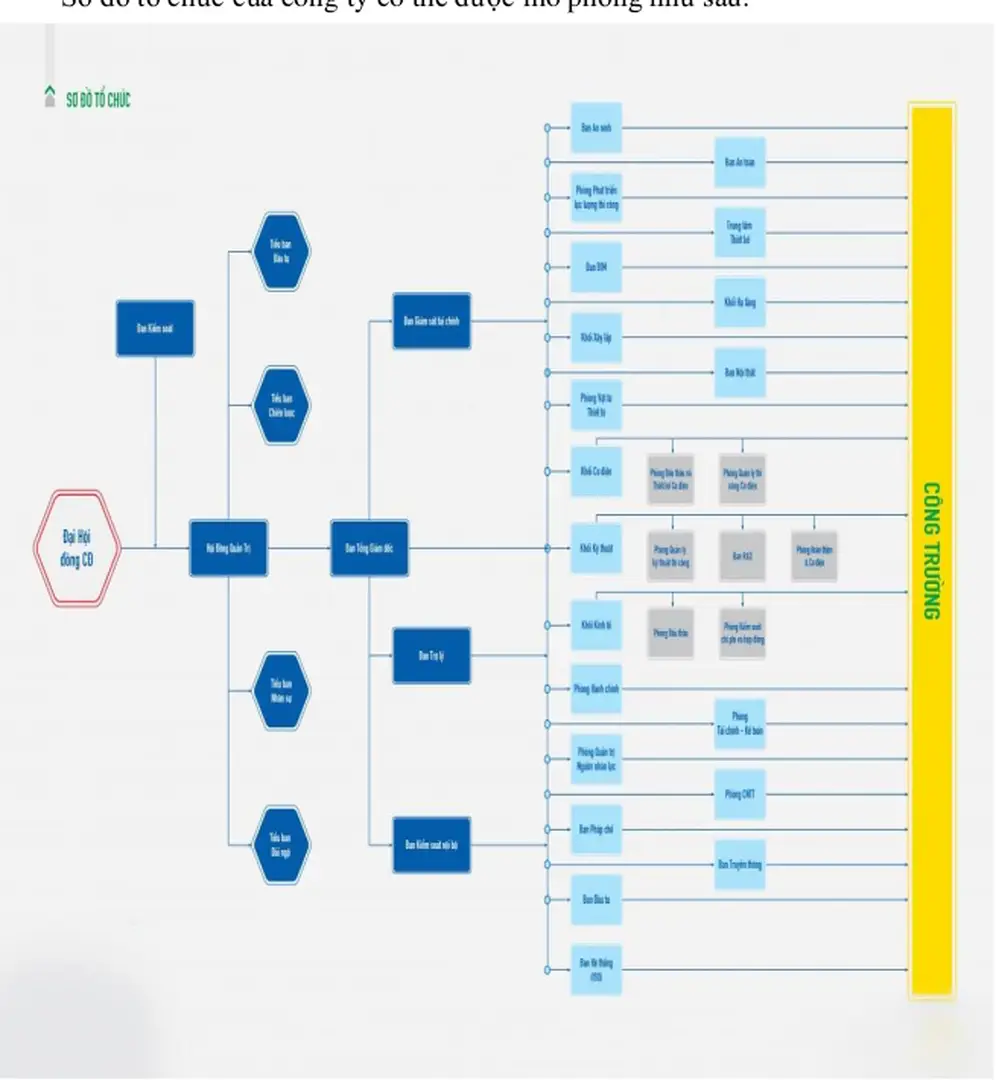

Tổng quan về CTCP Xây dựng Conteccons

Phân tích mơi trường kinh tế vĩ mô

Phân tích mơi trường ngành Phân tích CTCP Xây dựng Conteccons Định giá cổ phiếu CTD CTCP Xây dựng Conteccons Giải pháp tạo điều kiện thuận lợi cho phân tích và định giá cổ phiếuTÀI LIỆU CÙNG NGƯỜI DÙNG

-

123 9 0

-

97 22 1

-

72 6 0

-

71 7 0

-

46 8 1

-

90 2 0

TÀI LIỆU LIÊN QUAN

-

9 15 0

-

11 17 0

-

14 87 0

-

115 19 0

-

120 20 0

-

105 12 0

-

100 14 0

-

28 10 0