Phân tích hiệu quả hoạt động kinh doanh ngân hàng tại chi nhánh Ngân hàng Ngoại thương Cà Mau

Trang 1TRƯỜNG ĐẠI HỌC CẦN THƠ KHOA KINH TẾ- QUẢN TRỊ KINH DOANH

LUẬN VĂN TỐT NGHIỆP

PHÂN TÍCH HIỆU QUẢ HOẠT ĐỘNG KINH DOANH TẠI CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

Giáo viên hướng dẫn Sinh viên thực hiện

Mã số SV: 4043449 Lớp: Tài chính 2 khóa 30

Cần Thơ – 2008

Trang 2MỤC LỤC

Trang

Chương 1: GIỚI THIỆU 1

1.1 SỰ CẦN THIẾT NGHIÊN CỨU 1

1.2 MỤC TIÊU NGHIÊN CỨU 2

1.2.1 Mục tiêu chung 2

1.2.2 Mục tiêu cụ thể 2

1.3 PHẠM VI NGHIÊN CỨU 3

1.3.1 Không gian nghiên cứu 3

1.3.2 Thời gian nghiên cứu 3

1.3.3 Đối tượng nghiên cứu 3

Chương 2: PHƯƠNG PHÁP LUẬN VÀ PHƯƠNG PHÁP NGHIÊN CỨU 4

2.1 PHƯƠNG PHÁP LUẬN 4

2.1.1 Tổng quan về một số nghiệp vụ kinh doanh chính và rủi ro của Ngân hàng thương mại 4

2.1.2 Khái niệm, mục tiêu và nhiệm vụ của việc phân tích hiệu quả hoạt động kinh doanh của Ngân hàng thương mại 11

2.1.3 Nội dung và các chỉ tiêu phân tích hiệu quả hoạt động kinh doanh của ngân hàng thương mại 12

2.2 PHƯƠNG PHÁP NGHIÊN CỨU .19

2.2.1 Phương pháp thu thập số liệu 19

2.2.2 Phương pháp xử lý số liệu và thông tin 19

2.2.3 Phương pháp phân tích 19

Trang 3Chương 3: GIỚI THIỆU NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 20

3.1 QUÁ TRÌNH HÌNH THÀNH VÀ PHÁT TRIỂN CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 20

3.2 CHỨC NĂNG CHỦ YẾU CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 20

3.3 CƠ CẤU TỔ CHỨC NHÂN SỰ TẠI CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 21

3.3.1 Sơ đồ tổ chức 21

3.3.2 Chức năng, nhiệm vụ của từng bộ phận 22

Chương 4: PHÂN TÍCH HIỆU QUẢ HOẠT ĐỘNG KINH DOANH TẠI CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 24

4.1 PHÂN TÍCH TÌNH HÌNH KINH DOANH CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 24

4.1.1 Phân tích tình hình huy động vốn 24

4.1.2 Phân tích nghiệp vụ tín dụng 30

4.1.3 Phân tích các nghiệp vụ trung gian 38

4.2 PHÂN TÍCH KẾT QUẢ HOẠT ĐỘNG KINH DOANH CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 43

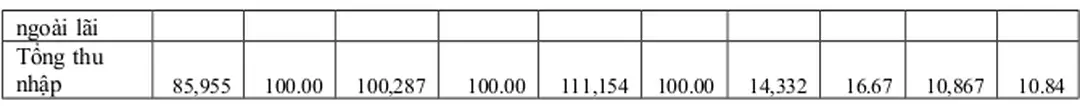

4.2.1 Phân tích thu nhập và chi phí 43

4.2.2 Phân tích lợi nhuận 50

4.3 PHÂN TÍCH CÁC YẾU TỐ RỦI RO TRONG HOẠT ĐỘNG KINH DOANH CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 53

4.3.1 Phân tích rủi ro vốn chủ sở hữu 53

4.3.2 Phân tích rủi ro tín dụng 53

4.3.3 Phân tích rủi ro lãi suất 54

Trang 44.3.4 Phân tích rủi ro ngoại hối 55

4.3.5 Phân tích rủi ro thanh khoản 56

Chương 5: MỘT SỐ GIẢI PHÁP NÂNG CAO HIỆU QUẢ HOẠT ĐỘNG KINH DOANH TẠI CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU 5.1 Một số giải pháp nâng cao hiệu quả huy động vốn 58

5.2 Một số biện pháp tăng trưởng và đảm bảo chất lượng tín dụng 62

5.3 Một số biện pháp nâng cao hiệu quả hoạt động thanh toán xuất nhập khẩu và phát hành thẻ 65

5.4 Một số biện pháp nhằm hạn chế rủi ro trong hoạt động kinh doanh 67

Chương 6: KẾT LUẬN VÀ KIẾN NGHỊ 68

6.1 Kết luận 68

6.2 Kiến nghị 69

6.2.1 Đối với Nhà nước và các bộ, ngành chức năng có liên quan 69

6.2.2 Đối với Ngân hàng Nhà nước 70

6.2.3 Đối với Ngân hàng Ngoại thương Trung ương 71

6.2.4 Đối với chính quyền địa phương 72

6.2.5 Đối với khách hàng của chi nhánh 72

Trang 5CHƯƠNG 1 GIỚI THIỆU

1.1 SỰ CẦN THIẾT NGHIÊN CỨU

Quản trị là một công việc khó khăn, người làm công tác quản trị không nhữngphải hiểu biết nhiều về tính chất của công việc mà còn phải ra quyết định một cáchhữu hiệu Các nhà khoa học tự nhiên, các kỹ thuật gia khi tìm hiểu bản chất của một

sự việc hay một chất có thể loại bỏ ảnh hưởng của những yếu tố ngoài tầm nghiêncứu dưới sự giúp đỡ của các phương tiện Quản trị kinh doanh không thể làm nhưvậy được Thật vậy, người ta chưa có cách nào để đem một doanh nghiệp, một công

ty vào phòng để phân tích, lý giải về chúng Trong hoạt động kinh tế, quản trị là cầnthiết vì nó giúp gia tăng hiệu quả Trong cùng những hoàn cảnh như nhau, người nàobiết quản trị tốt hơn, khoa học hơn thì triển vọng đạt kết quả sẽ chắc chắn hơn vàhiệu quả cao hơn Quản trị ngân hàng là một yếu tố khách quan do mục tiêu hoạtđộng của ngân hàng cũng giống các doanh nghiệp khác trong nền kinh tế thị trường

là kinh doanh với hiệu quả cao nhất Thước đo hiệu quả kinh doanh của một Ngânhàng thương mại chính là lợi nhuận Muốn đạt lợi nhuận cao thì quản trị kinh doanhngân hàng phải giỏi, phải tìm những biện pháp quản trị mới để đạt hiệu quả thu hútvốn trong điều kiện cạnh tranh ngày càng quyết liệt, đạt hiệu quả trong kinh doanhtín dụng, nghiệp vụ trung gian…

Nhà quản trị không chỉ để mắt tới “những mảnh đất màu mỡ” mang lại lợinhuận cao cho ngân hàng trong trước mắt mà còn phải biết nhìn tới các khoản lợitương lai cho ngân hàng Nhà quản trị phải hoạch định chung về phương hướng, xâydựng chiến lược tạo vốn, chiến lược kinh doanh, phát triển nghiệp vụ, đổi mới côngnghệ ngân hàng, phải đưa ra sản phẩm hữu ích, thõa mãn cao nhất sự mong đợi củakhách hàng Muốn vậy, công việc trước tiên và tất yếu của nhà quản trị là phải phântích hiệu quả hoạt động kinh doanh của ngân hàng

Trang 6Phân tích hiệu quả hoạt động kinh doanh là khâu quan trọng trong công tácquản trị ngân hàng Quản trị ngân hàng mà thiếu khâu kiểm tra, phân tích coi nhưngân hàng đó không có quản trị Để quản lý tốt hoạt động kinh doanh, ban lãnh đạongân hàng không những phải biết tổ chức quá trình hoạt động, nghiên cứu thịtrường, hạch toán kế toán v.v… mà còn phải thường xuyên phân tích hoạt động củangân hàng Việc thường xuyên tiến hành phân tích hiệu quả hoạt động kinh doanh sẽgiúp cho nhà quản trị ngân hàng thấy rõ hơn bức tranh về thực trạng kinh doanh củangân hàng để phát hiện kịp thời điểm mạnh, điểm yếu của đơn vị mình, nhận biết và

dự đoán các loại rủi ro, xác định đầy đủ và đúng đắn những nguyên nhân, mức độảnh hưởng đến hiệu quả hoạt động kinh doanh của ngân hàng, trên cơ sở đó tìmnhững giải pháp hữu hiệu nhằm giữ vững và nâng cao hiệu quả hoạt động kinhdoanh của ngân hàng

Phân tích hiệu quả hoạt động kinh doanh ngân hàng ngày càng đóng vai tròquan trọng trong công tác ngân hàng nhưng nó là một vấn đề phức tạp, cần đượcnghiên cứu sâu sắc Không chỉ để vận dụng lý thuyết chuyên ngành đã học vào thựctiễn mà còn nhằm tìm hiểu rõ hơn và rèn luyện kĩ năng rất quan trọng nhưng phức

tạp này, tôi đã chọn đề tài “Phân tích hiệu quả hoạt động kinh doanh ngân hàng

tại chi nhánh Ngân hàng Ngoại thương Cà Mau” để thực hiện luận văn tốt nghiệp.

1.2 MỤC TIÊU NGHIÊN CỨU

Phân tích kết quả hoạt động kinh doanh của chi nhánh Ngân hàng Ngoại thương

Trang 7Cà Mau gồm phân tích thu nhập, chi phí và lợi nhuận

Phân tích các yếu tố rủi ro trong hoạt động kinh doanh của chi nhánh

1.3 PHẠM VI NGHIÊN CỨU

1.3.1 Không gian nghiên cứu

Việc phân tích hiệu quả hoạt động kinh doanh được thực hiện với số liệu thuthập tại chi nhánh Ngân hàng Ngoại thương Cà Mau

1.3.2 Thời gian nghiên cứu

Đề tài được nghiên cứu dựa trên tình hình hoạt động kinh doanh của chinhánh Ngân hàng Ngoại thương Cà Mau qua ba năm 2005, năm 2006 và năm 2007

1.3.3 Đối tượng nghiên cứu

Đối tượng nghiên cứu của đề tài là các mặt hoạt động kinh doanh của chinhánh Ngân hàng Ngoại thương Cà Mau Các phương diện chủ yếu dùng để phântích hiệu quả hoạt động kinh doanh trong đề tài gồm: các nghiệp vụ kinh doanh củangân hàng, kết quả hoạt động kinh doanh, sự chấp hành các quy định của pháp luật,các biện pháp đảm bảo an toàn kinh doanh, việc quản lý rủi ro

Trang 8CHƯƠNG 2 PHƯƠNG PHÁP LUẬN VÀ PHƯƠNG PHÁP NGHIÊN CỨU

- Vốn tiền gửi

+ Tiền gửi của các tổ chức kinh tế: là số tiền tạm thời nhàn rỗi phát sinh trongquá trình sản xuất kinh doanh được họ gửi tại ngân hàng Nó bao gồm một bộ phậnvốn tiền tạm thời nhàn rỗi được giải phóng ra khỏi quá trình luân chuyển vốn vàchưa có nhu cầu sử dụng hoặc sử dụng cho những mục tiêu định sẵn vào thời điểmnhất định

+ Tiền gửi dân cư:

o Tiền gửi tiết kiệm: là khoản tiền cá nhân được gửi vào tài khoản tiền gửi tiếtkiệm, được xác định trên thẻ tiết kiệm, hưởng lãi theo qui định của tổ chức nhận tiềngửi tiết kiệm và được bảo hiểm theo qui định của pháp luật về bảo hiểm tiền gửi

o Tài khoản tiền gửi cá nhân: cá nhân mở tài khoản tiền gửi tại ngân hàng vàthực hiện các giao dịch thanh toán qua ngân hàng

- Vốn huy động thông qua giấy tờ có giá:

Trang 9Đây chính là việc các ngân hàng thương mại phát hành chứng từ: kỳ phiếungân hàng có mục đích, trái phiếu ngân hàng và chứng chỉ tiền gửi để huy động vốnngắn hạn và dài hạn vào ngân hàng.

2.1.1.2 Nghiệp vụ tín dụng

Tín dụng ngân hàng là quan hệ chuyển nhượng quyền sử dụng vốn từ ngânhàng cho khách hàng trong một thời gian nhất định với khoản chi phí nhất định.Cũng như quan hệ tín dụng khác, tín dụng ngân hàng chứa đựng ba nội dung:

- Có sự chuyển nhượng quyền sử dụng vốn từ người sở hữu sang người sửdụng

- Sự chuyển nhượng này mang tính tạm thời hay có thời hạn

- Sự chuyển nhượng này có kèm theo chi phí

Đây là nghiệp vụ kinh doanh chính, tạo lợi nhuận đáng kể cho ngân hàngnhưng cũng chứa đựng nhiều rủi ro Căn cứ vào thời hạn cho vay, nghiệp vụ tíndụng của ngân hàng gồm:

- Tín dụng ngắn hạn: là những khoản cho vay có thời hạn tối đa là 12 tháng.

Ngân hàng cho khách hàng vay ngắn hạn nhằm bổ sung vốn lưu động tạm thời thiếuhụt của khách hàng hoặc cho vay để tiêu dùng Các hình thức cho vay gồm:

+ Cho vay bổ sung vốn lưu động

+ Bảo lãnh: là sự cam kết của người nhận bảo lãnh sẽ thực hiện đầy đủ nghĩa

vụ và quyền lợi nếu người được bảo lãnh không thực hiện đúng và đầy đủ nhữngcam kết đối với bên yêu cầu bão lãnh

+ Chiết khấu giấy tờ có giá: là một hình thức cấp tín dụng theo đó tổ chức tíndụng nhận các chứng từ có giá và trao cho khách hàng một số tiền bằng mệnh giácủa chứng từ trừ đi phần lợi nhuận và chi phí mà ngân hàng được hưởng Hiện nayngân hàng thường nhận chiết khấu hai loại chứng từ cơ bản: thương phiếu và chứng

từ có giá khác như: trái phiếu, kỳ phiếu…

-Tín dụng trung và dài hạn: có thời hạn từ 12 tháng trở lên.

Trang 10+ Cho vay dự án đầu tư: hỗ trợ các khách hàng có nguồn lực tài chính thựchiện các dự án đầu tư mà thời gian thu hồi vốn đầu tư vượt quá 12 tháng.

+ Đồng tài trợ các dự án đầu tư: đối với các dự án đầu tư cỡ vừa và lớn, đểphân tán rủi ro thì các ngân hàng thương mại có thể cùng cho vay một dự án

+ Cho thuê tài chính: thông qua việc cho thuê máy móc, thiết bị và động sảnkhác nhằm đáp ứng nhu cầu đổi mới công nghệ cho các doanh nghiệp Nhất là cácdoanh nghiệp vừa và nhỏ không đủ điều kiện vay vốn ngân hàng

2.1.1.3 Nghiệp vụ trung gian và hoạt động kinh doanh khác

Bên cạnh các nghiệp vụ sử dụng vốn, ngân hàng còn tạo thu nhập cho mìnhthông qua việc cung cấp các dịch vụ trung gian, kinh doanh vàng bạc, ngoại tệ vàdịch vụ nhận ủy thác Thông thường gồm những nghiệp vụ sau đây

Nghiệp vụ thanh toán quốc tế:

Trong quan hệ mua bán giao dịch giữa các nước với nhau do khác nhau vềngôn ngữ, tập quán, do cách xa về khoảng cách địa lý nên việc thanh toán không thểtiến hành trực tiếp mà nhất thiết thông qua các tổ chức trung gian đó là các ngânhàng thương mại cùng với mạng lưới hoạt động của nó có mặt khắp mọi nơi trên thếgiới Tài trợ ngoại thương bao gồm các hoạt động mang tính chất tài trợ của ngânhàng nhằm đáp ứng nhu cầu đặc thù về tài chính và uy tín trong kinh doanh của cácdoanh nghiệp xuất nhập khẩu trong quá trình giao dịch ngoại thương Hoạt động nàymang lại cho ngân hàng một nguồn thu nhập: lãi và phí dịch vụ hấp dẫn

Các phương thức thanh toán quốc tế chủ yếu gồm:

- Phương thức tín dụng chứng từ: là phương thức thanh toán trong đó một

ngân hàng (ngân hàng mở L/C – ngân hàng phục vụ người nhập khẩu) sẽ phát hànhthư bảo lãnh dưới dạng một tín dụng thư theo yêu cầu của người nhập khẩu, để camkết với người xuất khẩu là sẽ trả tiền hoặc chấp nhận trả tiền vào hối phiếu chongười xuất khẩu nếu người xuất khẩu thực hiện đùng các điều khoản đã ghi trongthư tín dụng, đồng thời xuất trình một bộ chứng từ thanh toán đầy đủ, đúng hạn theoquy định của thư tín dụng

Trang 11- Phương thức nhờ thu: là phương thức thanh toán với sự chủ động khởi sự

quá trình thanh toán của người bán, người xuất khẩu Theo phương thức này, ngườibán, người xuất khẩu sau khi hoàn thành việc gửi hàng đi, hoặc đã hoàn thành việccung ứng dịch vụ cho người mua, người nhập khẩu, sẽ lập bộ chứng từ thanh toánrồi gửi đến ngân hàng mình để nhờ thu hộ tiền từ người mua, người nhập khẩu

- Phương thức chuyển tiền: là phương thức thanh toán do người mua chủ

động thực hiện Theo đó, sau khi người mua nhận được hàng hóa hoặc nhận được bộchứng từ hàng hóa hoặc đã được cung ứng dịch vụ… người mua sẽ lập lệnh chuyểntiền gửi đến ngân hàng của mình – căn cứ vào lệnh chuyển tiền này ngân hàng sẽtrích tiền trên tài khoản của người mua để chuyển trả cho người thụ hưởng

- Phương thức trả tiền đối chứng từ: theo phương thức này, người nhập khẩu

sẽ mở tài khoản ký thác tại ngân hàng của mình và ủy thác cho ngân hàng trả tiềnkhi nhận được chứng từ do người xuất khẩu nộp vào Nếu người xuất khẩu thực hiệnđúng điều kiện nêu trong thư ủy thác của người nhập khẩu, thì ngân hàng trả tiềnngay cho người xuất khẩu khi nhận được bộ chứng từ hoặc trả ngay cho người xuấtkhẩu khi có lệnh chi của người nhập khẩu

Nghiệp vụ thanh toán không dùng tiền mặt

Ngân hàng cung cấp tiện ích cho khách hàng qua việc giúp thanh toán cácgiao dịch không dùng tiền mặt, chủ yếu qua việc phát hành thẻ Thẻ ngân hàng làmột loại công cụ thanh toán hiện đại do ngân hàng phát hành và bán cho các đơn vị,

cá nhân để họ sử dụng trong thanh toán tiền mua hàng hóa, dịch vụ…hoặc rút tiềnmặt tại các ngân hàng đại lý hay máy rút tiền tự động Các loại thẻ ngân hàng:

- Thẻ thanh toán: áp dụng rộng rãi cho mọi khách hàng với điều kiện là khách

hàng phải lưu ký tiền vào một tài khoản riêng tại ngân hàng- tức là phải ký quỹ tạingân hàng một số tiền và được sử dụng thẻ có giá trị bằng số tiền ký quỹ đó để thanhtoán

- Thẻ tín dụng: là loại thẻ áp dụng cho những khách hàng có đủ điều kiện

được ngân hàng phát hành thẻ vay vốn để thanh toán tiền hàng hóa, dịch vụ Đối vớinhững khách hàng này, sau khi ký hợp đồng tín dụng với ngân hàng sẽ được cấp cho

Trang 12một thẻ tín dụng với hạn mức tín dụng được ghi vào bộ nhớ của thẻ để thanh toánvới người bán Sau khi sử dụng thẻ khách hàng phải trả nợ gốc cho ngân hàng trongthời gian quy định Nếu trễ hạn thì khách hàng phải trả lãi cho ngân hàng.

2.1.1.4 Rủi ro trong hoạt động kinh doanh của Ngân hàng thương mại

Rủi ro môi trường

Rủi ro luật phápRủi ro kinh tếRủi ro cạnh tranhRủi ro định chế

Rủi ro quản trị

Rủi ro tham ôRủi ro tổ chức

Rủi ro bù đắp, đền bùRủi ro năng lực

Rủi ro phân phối

Rủi ro thanh khoảnRủi ro lãi suấtRủi ro ngoại hối

Trang 13Hình 1: Hệ thống rủi ro trong hoạt động ngân hàng

Trong môi trường hoạt động nhiều thử thách, để đạt được mục tiêu kinhdoanh của mình các ngân hàng phải đối mặt với rất nhiều những rủi ro vừa đa dạngvừa phức tạp Việc thường xuyên phân tích, đánh giá và đo lường rủi ro để có nhữngđịnh hướng quản trị rủi ro là khía cạnh song hành với việc thực hiện chiến lược kinhdoanh của ngân hàng Hình 1 mô tả những rủi ro trong kinh doanh của ngân hàng.Trong đó, rủi ro tài chính là rủi ro thường xảy ra và gây áp lực cho ngân hàng nhiềunhất Do đó trong giới hạn của đề tài, rủi ro tài chính sẽ được tập trung diễn giải vàphân tích

Rủi ro vốn chủ sở hữu

Rủi ro vốn chủ sở hữu của ngân hàng cho thấy bao nhiêu giá trị tài sản có thểgiảm trước khi vị trí của những người ký thác và các chủ nợ bị đặt vào thế nguyhiểm, có nghĩa là vốn chủ sở hữu của ngân hàng không đủ bù đắp cho các khoản tiềngửi vào ngân hàng khi gặp rủi ro trong hoạt động Vì vậy, một ngân hàng có hệ sốvốn chủ sở hữu so với tổng tài sản có rủi ro qui đổi tối thiểu là 8% thì mới được coi

là an toàn

Rủi ro tín dụng

Rủi ro tín dụng là rủi ro do một hoặc một nhóm khách hàng không thực hiệnđược các nghĩa vụ tài chính đối với ngân hàng Rủi ro tín dụng là rủi ro xảy ra khixuất hiện những biến cố không lường trước được do nguyên nhân khách quan haychủ quan mà khách hàng không trả được nợ cho ngân hàng một cách đầy đủ cả gốc

và lãi khi đến hạn Từ đó tác động xấu đến hiệu quả hoạt động của ngân hàng Đây

là rủi ro lớn nhất, thường xuyên xảy ra và gây hậu quả nặng nề nhất

Rủi ro lãi suất

Rủi ro lãi suất là rủi ro khi thị trường thay đổi sẽ dẫn đến tài sản sinh lời giảmgiá trị hay là rủi ro mà ngân hàng phải chịu khi có các khoản cho vay hoặc nợ theo

Trang 14lãi suất cố định do diễn biến lãi suất về sau gây ra Khi thời hạn cho vay với lãi suất

cố định dài hơn thời hạn nguồn vốn huy động với lãi suất cố định, ngân hàng gặp rủi

ro khi lãi suất tăng Còn khi thời hạn cho vay với lãi suất cố định ngắn hơn thời hạnnguồn vốn huy động với lãi suất cố định, ngân hàng gặp rủi ro khi lãi suất giảm

Rủi ro ngoại hối

Rủi ro ngoại hối là khả năng thiệt hại mà ngân hàng phải gánh chịu do biếnđộng giá cả trên thị trường thế giới Các rủi ro trong giao dịch ngoại hối xuất phát từ

tỷ giá hối đoái của các loại tiền tệ khác nhau do tác động của kinh tế và chính trị củamột đất nước Rủi ro ngoại hối là một hình thức của rủi ro thị trường Rủi ro ngoạihối xuất hiện khi có sự dịch chuyển tỷ giá của các ngoại tệ mà ngân hàng giữ dướidạng tài sản Có, tài sản Nợ hoặc cả hai Để giảm bớt và quản lý rủi ro ngoại hối,ngân hàng cần giữ trạng thái ngoại hối ở mức an toàn Trạng thái của mỗi loại ngoại

tệ là chênh lệch giữa tổng tài sản Có và tổng tài sản Nợ của ngoại tệ

- Khi ngoại tệ thừa tức tài sản một ngoại tệ lớn hơn nguồn vốn một ngoại tệ(trường thế), ngân hàng được lãi khi tỷ giá tăng và ngược lại

- Khi ngoại tệ thiếu tức tài sản một ngoại tệ nhỏ hơn nguồn vốn một ngoại tệ(đoản thế), ngân hàng lỗ khi tỷ giá tăng và ngược lại

- Khi tài sản một ngoại tệ bằng nguồn vốn một ngoại tệ, ngân hàng không gặp rủi

ro về tỷ giá

Rủi ro thanh khoản

Khả năng thanh khoản của ngân hàng thương mại là khả năng có thể đáp ứngnhững yêu cầu về quỹ (như rút tiền gửi và yêu cầu vay của khách hàng) vào đúngngay lúc cần có tiền mặt Để duy trì sự ổn định, sức mạnh tài chính và uy tín củamình thì việc đảm bảo khả năng thanh khoản được xem là mục tiêu di động củangân hàng Khi ngân hàng không đáp ứng nhu cầu về tiền mặt cho khách hàng sẽdẫn đến sự suy giảm niềm tin ở khách hàng và mất những cơ hội kinh doanh…Nghiêm trọng hơn rủi ro thanh khoản xảy ra có thể sẽ dẫn đến những khủng hoảng

và sự sụp đổ của một ngân hàng và sự tổn thất tài chính của các đối tượng liên quan

Trang 152.1.2 Khái niệm, mục tiêu và nhiệm vụ của việc phân tích hiệu quả hoạt động kinh doanh của ngân hàng thương mại.

2.1.2.1 Khái niệm

Phân tích hiệu quả hoạt động kinh doanh là xem xét, đo lường quá trình thựchiện chiến lược kinh doanh Khi một chiến lược mới được đưa vào thực hiện, nhàquản trị cần phải kiểm tra, phân tích để phát hiện những sai lệch so với kế hoạch,xác định nguyên nhân và đề ra biện pháp xử lý kịp thời, đúng lúc, có hiệu quả Phântích chính xác, khoa học là cơ sở để xây dựng chiến lược kinh doanh phù hợp vớitừng giai đoạn phát triển của ngân hàng, giúp ngân hàng củng cố chỗ đứng của mìnhtrên thị trường

Phân tích hiệu quả hoạt động kinh doanh của ngân hàng thương mại là quátrình nghiên cứu để đánh giá toàn bộ quá trình và kết quả kinh doanh tại ngân hàngnhằm làm rõ chất lượng hoạt động kinh doanh và các nguồn tiềm năng cần khai thác

từ đó đề ra các phương án và giải pháp nhằm nâng cao hiệu quả hoạt động kinhdoanh

2.1.2.2 Mục tiêu

- Mục tiêu của việc phân tích hiệu quả hoạt động kinh doanh là: phát hiện cáclĩnh vực kinh doanh có khả năng mang lại lợi nhuận cao và hạn chế tối thiểu các rủi

ro phát sinh trong quá trình kinh doanh tiền tệ

- Việc phân tích hoạt động kinh doanh là nhằm mục đích tìm kiếm lợi nhuận.Các nhà quản trị ngân hàng không chỉquan tâm đến lợi nhuận hiện tại mà còn chú ýđến các khoản lợi nhuận trong tương lai

- Mục tiêu của phân tích còn giúp cho nhà quản trị “nhận biết và dự đoán các loạirủi ro” để đưa ra các biện pháp hữu hiệu phòng ngừa, chống đỡ các tác hại của nó.Các nhà quản trị không thể loại bỏ được rủi ro mà chỉ có thể phát hiện kịp thời đểchủ động xử lý Kinh doanh tiền tệ là lĩnh vực hoạt động có độ rủi ro cao, nó baotrùm lên tất cả hoạt động của ngân hàng Do đó việc phân tích hoạt động kinh doanhgiúp nhà quản trị sáng suốt để lựa chọn chiến lược kinh doanh phù hợp với khả năngcủa mình

Trang 162.1.2.3 Nhiệm vụ

- Đánh giá kết quả thực hiện so với kế hoạch hoặc so với tình hình kỳ trước, sovới các ngân hàng tiêu biểu cùng nhóm hoặc chỉ tiêu bình quân ngành và thông sốthị trường

- Phân tích các yếu tố bên trong, bên ngoài ảnh hưởng đến tình hình thực hiện vàmối quan hệ giữa các yếu tố đó

- Phân tích tính hiệu quả của từng nghiệp vụ kinh doanh

- Đánh giá mức độ phòng ngừa và xử lý rủi ro của ngân hàng

- Tổng hợp, đánh giá kết quả về hiệu quả trong tất cả các hoạt động kinh doanhcủa ngân hàng

- Đưa ra ý kiến, biện pháp nhằm nâng cao hiệu quả hoạt động kinh doanh củangân hàng

2.1.3 Nội dung và các chỉ tiêu phân tích hiệu quả hoạt động kinh doanh của ngân hàng thương mại.

2.1.3.1 Phân tích tình hình kinh doanh của ngân hàng thương mại

Phân tích nghiệp vụ huy động vốn

- Phân tích tổng quát nguồn vốn

Chỉ số 1=

Chỉ số này giúp nhà phân tích biết được cơ cấu nguồn vốn của ngân hàng.Mỗi khoản mục nguồn vốn có những yêu cầu khác nhau về chi phí, tính thanhkhoản, thờI hạn hoàn trả khác nhau…Do đó, ngân hàng cần phải quan sát, đánh giáchính xác từng loại nguồn vốn để kịp thời có những chiến lược huy động tốt nhấttrong từng thời kì nhất định

- Phân tích nguồn vốn huy động

Chỉ số 2 = Tỷ trọng % từng loại tiền gửi =

Tỷ trọng % từngkhoản mục nguồn vốn = Số dư từng khoản mục nguồn vốn Tổng nguồn vốn

Số dư từng loại tiền gửi Tổng vốn huy động

Trang 17Đây là chỉ số xác định cơ cấu huy động vốn của ngân hàng Việc xác định cơcấu vốn huy động giúp ngân hàng hạn chế những rủi ro có thể gặp phải và tối thiểuhoá chi phí đầu vào cho ngân hàng.

Phân tích nghiệp vụ tín dụng

- Phân tích hoạt động tín dụng theo thời hạn:

Gồm phân tích kết cấu dư nợ, diễn biến nợ xấu, tình hình cho vay và công tácthu nợ đối với tín dụng ngắn, trung và dài hạn qua các thời kì để biết được quy môcủa hoạt động tín dụng cũng như mức hiệu quả mà ngân hàng đạt được đối với tăngtrưởng tín dụng và thu hồi nợ Ở đây chủ yếu phân tích tình hình tăng giảm của cácyếu tố

- Phân tích hiệu quả và tín dụng

Chỉ số 1 =

Chỉ số này giúp xác định hiệu quả đầu tư của một đồng vốn huy động, giúpnhà phân tích so sánh khả năng cho vay của ngân hàng với nguồn vốn huy động.Chỉ số 2 =

Chỉ số này tính toán hiệu quả tín dụng của một đồng tài sản Nó còn giúp nhàphân tích xác định quy mô hoạt động kinh doanh của ngân hàng, cho biết mức độđầu tư vào nghiệp vụ tín dụng của ngân hàng

Chỉ số 3 = Hệ số sinh lời vốn tín dụng =

Hệ số này càng cao thì hiệu quả tín dụng của ngân hàng càng cao

Chỉ số 4 =

Tổng dư nợ Nguồn vốn huy động

Tổng dư nợ Tổng tài sản

Thu nhập lãi Doanh số cho vay

Doanh số thu nợ Tổng dư nợ

Trang 18Đây là chỉ tiêu quay vòng vốn tín dụng Nó đo lường tốc độ luân chuyển vốntín dụng, thời gian thu hồi nợ nhanh hay chậm.

2.1.3.2 Phân tích kết quả kinh doanh của ngân hàng thương mại

Phân tích thu nhập

Chỉ số 1 = Tỷ trọng % từng khoản mục thu nhập =

Chỉ số này giúp nhà phân tích xác định cơ cấu của thu nhập để từ đó pháthiện các lĩnh vực kinh doanh có nhiều tiềm năng sinh lời và có biện pháp phù hợp đểtăng lợi nhuận của ngân hàng, đồng thời có thể kiểm soát được rủi ro trong kinhdoanh

Chỉ tiêu này cho biết khả năng tạo ra thu nhập lãi ròng của tài sản sinh lờigiúp nhà phân tích xác định hiệu quả trong các hoạt động tạo ra thu nhập lãi

Phân tích chi phí

Chỉ số 1 = Tỷ trọng % từng khoản mục chi phí =

Chỉ số này giúp nhà phân tích biết được kết cấu các khoản mục chi phí đểtăng các khoản chi có lợi cho hoạt động kinh doanh và giảm các khoản chi khônghợp lý

Phân tích lợi nhuận

Chỉ số 1 (ROA) =

Chỉ số này cho biết khả năng bao quát của ngân hàng trong việc tạo ra thunhập từ tài sản Nói cách khác, ROA giúp nhà phân tích xác định hiệu quả kinhhdoanh của một đồng tài sản ROA lớn chứng tỏ hiệu quả kinh doanh của ngân hàngtốt, ngân hàng có cơ cấu tài sản hợp lý, ngân hàng có sự điều động linh hoạt giữa cáchạng mục trên tài sản trước những biến động của nền kinh tế Nếu ROA quá lớn nhàphân tích sẽ lo lắng vì rủi ro luôn song hành với lợi nhuận Vì vậy, việc so sánh

Số thu từng khoản mục

Tổng thu nhập

Số dư từng khoản mục chi phí Tổng chi phí

Lợi nhuận ròng Tổng tài sản

Trang 19ROA giữa các kì hạch toán có thể rút ra nguyên nhân thành công hoặc thất bại củangân hàng.

Chỉ số 2 (ROE) =

ROE là chỉ số đo lường hiệu quả sử dụng của một đồng vốn tự có Nó chobiết lợi nhuận ròng mà các cổ đông có thể nhận được từ việc đầu tư vốn của mình.Nếu ROE quá lớn so với ROA chứng tỏ vốn tự có của ngân hàng chiếm tỷ lệ nhỏ sovới tổng nguồn vốn Việc huy động quá nhiều có thể ảnh hưởng đến độ an toàntrong kinh doanh của ngân hàng

2.1.3.3 Phân tích các yếu tố rủi ro trong hoạt động kinh doanh ngân

hàng

Phân tích rủi ro vốn chủ sở hữu

Chỉ số 1 =

Lợi nhuận ròngVốn chủ sở hữu

Lợi nhuận ròng

Tổng thu nhập

Tổng chi phí Tổng thu nhập

Vốn chủ sở hữu

Tổng tài sản có rủi ro quy đổi

Trang 20Theo Quyết định 457/2005/QĐ-NHNN và 03/2007/QĐ-NHNN của Thốngđốc Ngân hàng Nhà nước về các tỷ lệ đảm bảo an toàn trong hoạt động của các tổchức tín dụng thì chỉ tiêu này tối thiểu phải là 8 (%).

Chỉ số 2 =

Chỉ số này cho nhà phân tích thấy được khả năng và quy mô thu hút vốn từnền kinh tế của ngân hàng Để đảm bảo an toàn thì các ngân hàng không được huyđộng vượt quá 20 (lần) so với vốn chủ sở hữu

Phân tích rủi ro tín dụng

Chỉ số 1 (Hệ số rủi ro tín dụng) =

Hệ số rủi ro tín dụng của ngân hàng là rủi ro mà lãi hoặc gốc, hoặc cả gốc lẫnlãi trên các khoản cho vay sẽ không nhận được như khách hàng đã cam kết Để phântích rủi ro tín dụng, số liệu liên quan đến nợ xấu hoặc các khoản tổn thất tín dụng sẽđánh giá chính xác

Rủi ro tín dụng cao hơn nếu ngân hàng có các khoản cho vay chất lượngtrung bình hoặc dưới trung bình nhiều hơn Thu nhập có xu hướng thấp hơn nếuchọn rủi ro tín dụng thấp hơn bằng cách giảm đi phần tài sản thuộc các khoản chovay chất lượng trung bình

Rủi ro lãi suất

Chỉ số 1 = Hệ số nhạy cảm lãi suất =

Trong đó, tài sản nhạy cảm với lãi suất là những tài sản mà khi lãi suất thịtrường thay đổi các tài sản này sẽ mang lại thu nhập thay đổi cho ngân hàng Nguồnvốn nhạy cảm với lãi suất là khi lãi suất thay đổi, các khoản này làm cho chi phí trảlãi của ngân hàng thay đổi Ở những ngân hàng lớn, việc phân tích rủi ro lãi suất sẽ

Vốn huy động

Vốn chủ sở hữu

Nợ xấuTổng dư nợ

Tài sản nhạy cảm lãi suấtNguồn vốn nhạy cảm lãi suất

Trang 21được xác định cho từng thời hạn cụ thể đến 1 tuần, 30 ngày, 60 ngày, 90 ngày, 180ngày, 360 ngày, trên 360 ngày Trong giới hạn của đề tài, việc phân tích rủi ro lãisuất được xác định theo kỳ hạn đến 12 tháng (360 ngày) Do đó, việc xác định tàisản nhạy cảm lãi suất và nguồn vốn nhạy cảm lãi suất cụ thể như sau:

+ Tài sản nhạy cảm lãi suất gồm: các khoản cho vay ngắn hạn

+ Nguồn vốn nhạy cảm lãi suất gồm: tiền gửi không kỳ hạn, tiền gửi có kỳhạn dưới 12 tháng, vay ngắn hạn

- Nếu hệ số lớn hơn 1, khi lãi suất tăng lên thì thu nhập lãi của ngân hàng sẽlớn hơn chi phí lãi của ngân hàng Do đó ngân hàng không gặp rủi ro lãi suất Nếulãi suất giảm thì thu nhập lãi của ngân hàng sẽ nhỏ hơn chi phí lãi, tức rủi ro lãi suấtxảy ra

- Nếu hệ số nhỏ hơn 1 thì khi lãi suất tăng, thu nhập lãi sẽ nhỏ hơn chi phí lãicủa ngân hàng, rủi ro lãi suất xảy ra

- Nếu hệ số bằng 1, ngân hàng đạt được độ an toàn không gặp rủi ro về lãisuất

Phân tích rủi ro ngoại hối

Các rủi ro trong giao dịch ngoại hối xuất phát từ tỷ giá hối đoái của các loạitiền tệ khác nhau do tác động của kinh tế và chính trị của một đất nước Rủi ro ngoạihối là một hình thức của rủi ro thị trường Rủi ro ngoại hối xuất hiện khi cso sự dịchchuyển tỷ giá của các ngoại tệ mà ngân hàng giữ dưới dạng tài sản Có, tài sản Nợhoặc cả hai Để giảm bớt và quản lý rủi ro ngoại hối, ngân hàng cần giữ trạng tháingoại hối ở mức an toàn Trạng thái của mỗi loại ngoại tệ là chênh lệch giữa tổng tàisản Có và tổng tài sản Nợ của ngoại tệ

Trang 22Theo Quy định về trạng thái ngoại tệ của Ngân hàng Nhà nước nhằm đảmbảo an toàn cho hoạt động kinh doanh của các tổ chức tín dụng thì:

- Tổng trạng thái ngoại tệ thừa (hoặc thiếu) cuối ngày không được vượt quá 30(%) vốn chủ sở hữu

- Trạng thái trường thế hoặc đoản thế của đồng USD cuối ngày không đượcvượt quá 15 (%) vốn chủ sở hữu

Phân tích rủi ro thanh khoản

Chỉ số 1 =

Chỉ tiêu này cho thấy tài sản dùng để thanh toán cho các khoản tiền gửi có thểrút ra ở bất cứ kỳ hạn nào, chỉ tiêu này càng cao thì càng ít rủi ro

Chỉ số 2 (khả năng thanh toán tức thì )=

Chỉ số đo lường khả năng thanh toán tức thì cao chứng tỏ tình hình thanhkhoản của ngân hàng càng tốt Nhưng nếu quá cao sẽ ảnh hưởng đến khả năng sinhlời của ngân hàng bởi vì tài sản có động là những tài sản không sinh lời hoặc có độsinh lợi thấp

- Trong đó, tài sản có động của ngân hàng thương mại bao gồm:

+ Tiền mặt tồn quỹ

+ Vàng bạc tồn kho

+ Tiền gửi không kỳ hạn ở Ngân hàng Nhà nước

+ Tiền gửi không kỳ hạn ở các tổ chức tín dụng trong và ngoài nước

+ Các hợp đồng cam kết được vay

+ Tín phiếu kho bạc

- Tài sản nợ dễ biến động bao gồm:

+ Tiền gửi không kỳ hạn khách hàng gồm tiền gửi tiết kiệm không kỳ hạn.+ Tiền gửi không kỳ hạn của thị trường liên ngân hàng

+ Vay ngắn hạn của các tổ chức tín dụng

+ Các cam kết cho vay nằm ở ngoại bảng

Tài sản có thanh khoảnTổng tiền gửi

Tài sản có độngTài sản nợ dễ biến động

Trang 232.2 PHƯƠNG PHÁP NGHIÊN CỨU

2.2.1 Phương pháp thu thập số liệu

- Thu thập trực tiếp số liệu thống kê - kế toán về tình hình hoạt động kinhdoanh tại chi nhánh Ngân hàng Ngoại thương Cà Mau : bảng cân đối kế toán, bảngkết quả hoạt động kinh doanh, báo cáo tổng kết

- Tổng hợp thông tin chi tiết và tổng hợp trong và ngoài ngân hàng

2.2.2 Phương pháp xử lý số liệu và thông tin

- Tính toán các chỉ tiêu, hệ số, tỷ trọng

- Dùng phần mềm Excel để xử lý số liệu

- Vẽ biểu đồ, sơ đồ, bảng để minh hoạ và thống kê số liệu

2.2.3 Phương pháp phân tích

Số liệu được phân tích nhằm đưa ra đánh giá bằng các phương pháp:

- Phương pháp so sánh: nhìn nhận các chỉ tiêu cả về số tuyệt đối lẫn tươngđối, các hiện tượng theo diễn biễn của thời gian (qua so sánh thời kỳ này với thời kìtrước, so với chỉ tiêu kế hoạch) và không gian (như so sánh giữa ngân hàng này vớingân hàng khác )

- Phương pháp đánh giá cá biệt: dùng để phân tích theo từng vấn đề, từng chỉtiêu, từng hiện tượng nhằm đánh giá, tìm hiểu bản chất của vấn đề cần xem xét, giảiquyết

- Phương pháp đánh giá toàn diện: nhằm để đánh giá tổng hợp các mặt hoạtđộng của ngân hàng Các vấn đề được xem xét riêng biệt nhưng đồng thời cũngtrong mối tương quan chung

Trang 24CHƯƠNG 3 GIỚI THIỆU CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

3.1 QUÁ TRÌNH HÌNH THÀNH VÀ PHÁT TRIỂN CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

Được sự đồng ý của Ngân hàng Nhà nước Việt Nam, Ủy ban nhân dân TỉnhMinh Hải Chi nhánh Ngân hàng Ngoại thương Cà Mau thành lập ngày 25/04/1994theo quyết định số 120/TCCB ngày 21/11/1993 của Tổng giám đốc Ngân hàngNgoại thương Việt Nam

o Tên giao dịch: Vietcombank Ca Mau

o Điện thoại: 0780.835029 – Fax: 833466

o Trụ sở: 04 Lạc Long Quân – Phường 7 – Thành phố Cà Mau

Trong quá trình hình thành và phát triển, chi nhánh Ngân hàng Ngoại thương

Cà Mau chủ yếu cho vay tài trợ chế biến hàng xuất khẩu, ngoài ra chi nhánh còn chovay các đơn vị đầu tư mới, cải tạo mở rộng nhiều trang thiết bị hiện đại, xây dựngnhà máy, dây chuyền sản xuất có giá trị hàng trăm tỷ đồng, thay đổi cải tạo hệ thốngmáy móc thiết bị cũ kỹ lạc hậu của nhiều nhà máy, xí nghiệp, nâng cao chất lượnghàng hóa xuất khẩu đạt tiêu chuẩn quản lý chất lượng HAACCP, ISO 9000, ISO

9002, GMP-WHO…mở rộng các mặt hàng xuất khẩu đạt tiêu chuẩn xuất sang thịtrường Châu Âu, Mỹ,… cho vay các doanh nghiệp vừa và nhỏ và cho vay phục vụtiêu dùng cá nhân…

3.2 CHỨC NĂNG CHỦ YẾU CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

- Thực hiện sự chỉ đạo của Thống đốc Ngân hàng Nhà nước Việt Nam vàTổng giám đốc Ngân hàng Ngoại Thương Việt Nam, nhằm thực hiện thắng lợi cácNghị quyết của Bộ Chính trị và của Chính phủ trong sự nghiệp phát triển nền kinh tếđất nước theo hướng Công nghiệp hoá - hiện đại hoá

Trang 25- Tổ chức thu chi tiền mặt, góp phần cùng với Ngân hàng Nhà nước Tỉnh điềuhoà lưu thông tiền tệ trên địa bàn.

- Giúp nền kinh tế của tỉnh Cà Mau ngày càng phát triển, nhất là các đơn vịsản xuất kinh doanh xuất nhập khẩu trên địa bàn đủ vốn thu mua nguyên liệu sảnxuất, góp phần thúc đẩy tăng kim ngạch xuất khẩu của tỉnh

- Cung ứng vốn ngắn, trung dài hạn cho các thành phần kinh tế

- Nhận tiền gửi của các đơn vị, tổ chức kinh tế, cá nhân,…

- Thực hiện các dịch vụ thanh toán trong và ngoài nước

- Chiết khấu bộ chứng từ, thanh toán bộ chứng từ hàng xuất nhập khẩu

- Thu đổi ngoại tệ, Séc du lịch, thanh toán thẻ (Master, VCB, Visa…)

- Bảo lãnh các hợp đồng dự thầu, bảo lãnh thực hiện hợp đồng…

3.3 CƠ CẤU TỔ CHỨC NHÂN SỰ TẠI CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

Tổ kế

toán quốc tế

Phòng hành chính nhân sự

Tổ kiểm soát

Trang 26Hình 2: Sơ đồ tổ chức nhân sự tại Ngân hàng Ngoại thương Cà Mau

3.3.2 Chức năng, nhiệm vụ của từng bộ phận

- Ký kết các văn bản tín dụng, kinh doanh ngoại tệ, thanh toán trong phạm vi hoạtđộng của chi nhánh

3.3.2.2 Phòng quan hệ khách hàng

a Chức năng: là đầu mối thiết lập quan hệ khách hàng, duy trì và không ngừng mở

rộng mối quan hệ với khách hàng trên tất cả các mặt hoạt động

b Nhiệm vụ: bao gồm các nhiệm vụ sau:

Xác định thị trường kinh doanh mục tiêu và khách hàng mục tiêu

Xây dựng chính sách khách hàng, trực tiếp tham gia thực hiện chính sách kháchhàng và đánh giá việc thực hiện chính sách khách hàng

Trực tiếp triển khai các kế hoạch Marketing, giới thiệu cho khách hàng về cácsản phẩm, dịch vụ mà Ngân hàng Ngoại thương có lợi thế và cung ứng

Tổ chức việc thực hiện chính sách đánh giá khách hàng định kỳ nhằm kịp thời đềxuất điều chỉnh

Trực tiếp quản lý mối quan hệ tín dụng với khách hàng

Thực hiện các nghiệp vụ khác do cấp trên phân công

3.3.2.3 Phòng quản lý rủi ro:

a Chức năng: nghiên cứu, phân tích, quản lý rủi ro bao gồm rủi ro chung và rủi ro

Trang 27riêng nhằm đảm bảo phát triển tín dụng, mở rộng tín dụng hiệu quả…

b Nhiệm vụ: bao gồm các nhiệm vụ sau

Xây dựng chính sách quản lý rủi ro tín dụng

Quản lý danh mục đầu tư

Trực tiếp thẩm định rủi ro với từng khoản cấp tín dụng đến khách hàng

Tham gia qui trình phê duyệt tín dụng, giám sát quá trình thực hiện…

Thực hiện các nghiệp vụ khác do cấp trên giao

3.3.2.4 Tổ kế hoạch: Chịu trách nhiệm tổng hợp số liệu, lập các báo cáo định

kì đột xuất, lập tỷ giá và kinh doanh ngoại tệ

3.3.2.5 Phòng thanh toán quốc tế: chịu trách nhiệm mở L/C hàng nhập, kiểm

tra bộ chứng từ hàng xuất, đảm bảo chứng từ của khách hàng hợp lệ để đòi tiềnkhách hàng nước ngoài, cho vay chiết khấu bộ chứng từ

3.3.2.6 Phòng hành chính – nhân sự: chịu trách nhiệm lưu giữ hồ sơ, công

văn đi đến, tổ chức và quản lý công tác nhân sự, chăm lo các phương tiện kỹ thuật,thực hiện nghi lễ tiếp tân, các mặt hành chính khác như bảo vệ an toàn cơ quan, hìnhthức bộ mặt cơ quan…

3.3.2.7 Tổ kiểm soát: có trách nhiệm kiểm soát nội bộ hoạt động của các

phòng ban khác, nhằm mục đích đảm bảo mọi công việc thực hiện theo đúng nguyêntắc, chế độ, giảm bớt những rủi ro có thể xảy ra Đây là một bộ phận không thể thiếutrong bất kỳ ngân hàng nào trong nền kinh tế thị trường hiện nay

3.3.2.8 Phòng ngân quỹ: chịu trách nhiệm thu chi tiền mặt cho khách hàng,

thu đổi ngoại tệ mặt và thanh toán chi trả Séc du lịch, đảm bảo luôn an toàn tuyệtđối

3.3.2.9 Phòng kế toán: chịu trách nhiệm hạch toán các nghiệp vụ kinh tế phát

sinh, trong phòng kế toán có thêm 2 tổ nghiệp vụ, gồm:

- Tổ vi tính: đảm bảo cho các chương trình vi tính phục vụ hoạt động của ngân hàngđược liên tục, nối mạng toàn hệ thống Vietcombank để nhận các files, truyền dữliệu, thống kê SWIFT, liên hàng đi, liên hàng đến…

Trang 28- Tổ quản lý nợ: quản lý và trực tiếp thực hiện các tác nghiệp liên quan đến việc giảingân thu hồi nợ, đảm bảo số liệu trên hệ thống khớp đúng với số liệu trên hồ sơ.Đảm bảo hồ sơ vay đầy đủ, an toàn

CHƯƠNG 4 PHÂN TÍCH HIỆU QUẢ HOẠT ĐỘNG KINH DOANH TẠI CHI

NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

4.1 PHÂN TÍCH TÌNH HÌNH KINH DOANH CỦA CHI NHÁNH NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU

4.1.1 Phân tích tình hình huy động vốn

Phân tích tổng quát tình hình nguồn vốn

Bảng 1: TÌNH HÌNH NGUỒN VỐN CỦA NGÂN HÀNG NGOẠI THƯƠNG

CÀ MAU TỪ NĂM 2005 ĐẾN NĂM 2007

ĐVT: tỷ đồng

Chỉ tiêu

2006/2005 2007/2006 Số

tiền

Tỷ trọng (%)

Số tiền

Tỷ trọng (%)

Số tiền

Tỷ trọng (%)

Số tiền Tỷ lệ (%) tiền Số Tỷ lệ (%)

I Vốn chủ

II.Vốn huy

động 106 8.61 313 29.06 462 32.77 207 195.28 149 47.60 III.Vay VCB

– TW 1,070 86.92 709 65.83 864 61.28 -361 -33.74 155 21.86 IV.Vốn khác 15 1.22 40 3.71 59 4.18 25 166.67 19 47.50 Tổng nguồn

vốn 1,231 100.00 1,077 100.00 1,410 100.00 -154 -12.51 333 30.92

(Nguồn: Bảng cân đối kế toán của Ngân hàng Ngoại thương Cà Mau năm 2005, 2006, 2007)

Trong hoạt động ngân hàng, công tác nguồn vốn giữ vai trò quan trọng ảnhhưởng đáng kể đến hiệu quả kinh doanh Ngân hàng cần phải tạo được nguồn vốn ổnđịnh, chi phí hợp lý và phù hợp với nhu cầu sử dụng vốn

Qua 3 năm hoạt động ta thấy tình hình nguồn vốn của ngân hàng tăng trưởngkhông ổn định Năm 2006, tình hình kinh doanh gặp nhiều khó khăn đặc biệt là côngtác tín dụng vì nhu cầu tín dụng của khách hàng giảm nên nhu cầu nguồn vốn cũnggiảm, tổng nguồn vốn có sụt giảm 12,51 (%) so với năm 2005 Đến năm 2007,

Trang 29nguồn vốn tăng trưởng mạnh mẽ đạt tỷ lệ tăng đến 30.92 (%) cho thấy sự nỗ lựcđáng kể của chi nhánh trong công tác nguồn vốn Diễn biến cơ cấu nguồn vốn củachi nhánh cụ thể như sau:

Hình 3: Cơ cấu nguồn vốn của Ngân hàng Ngoại thương Cà Mau

từ năm 2005 đến năm 2007

+ Vốn chủ sở hữu: chiếm tỷ trọng nhỏ trong tổng nguồn vốn (chưa đến 5%)

và có sự biến động qua các năm Từ năm 2005 đến năm 2006, vốn chủ sở hữu giảm

25 (tỷ đồng) tương ứng với tỷ lệ giảm 62.5 (%); từ năm 2006 đến năm 2007, vốnchủ sở hữu tăng 10 (tỷ đồng) tương ứng tỷ lệ tăng là 66.7 (%)

+ Nguồn vốn vay VCB-TW là nguồn vốn chính và chiếm tỷ trọng lớn nhất.

Sự hỗ trợ của VCB-TW giúp cho nguồn tiền mặt luôn được giải ngân là một trongnhững nhân tố giúp uy tín của VCB-TW Tuy nhiên, khi vay từ VCB-TW thì chi phínguồn vốn trở nên cao hơn so với huy động từ khách hàng và tạo sự phụ thuộc vàonguồn vốn từ VCB-TW cũng như chi nhánh chưa thể chủ động trong việc thực hiệncác mục tiêu kinh doanh của mình Do đó việc hạn chế vay vốn VCB-TW là mộttrong những mục tiêu trong công tác nguôn vốn của chi nhánh Nếu như năm 2005,vốn vay VCB-TW chiếm đến 86.92 (%) trong tổng nguồn vốn thì đến năm 2006, tỷtrọng này giảm đáng kể, chiếm 65.83 (%) và sang năm 2007 tỷ trọng này tiếp tụcgiảm còn 61.28 (%) Điều này cho thấy VCB-TW đã thực hiện được đáng kể mục

Trang 30Tình hình vốn huy động

106 313 462

0 100 200 300 400 500

Kế đến là nguồn vốn huy động từ khách hàng, chiếm tỷ trọng lớn thứ hai và

tỷ trọng này ngày càng tăng

+ Vốn huy động: Nguồn vốn huy động chiếm tỷ trọng thứ hai trong tổng

nguồn vốn, vốn huy động tăng mạnh qua các năm và ngày càng tăng dần tỷ trọngtrong tổng nguồn vốn Ở năm 2005, vốn huy động chỉ chiếm 8.61 (%) tổng nguồnvốn, đến năm 2006 tỷ trọng này là 29.06 (%) và năm 2007 là 32.77 (%) Điều nàycho thấy Ngân hàng Ngoại thương Cà Mau đang cơ cấu lại nguồn vốn của mình,giảm bớt sự phụ thuộc vào vốn vay từ VCB – TW, ngày càng tự chủ hơn trong côngtác huy động vốn

Năm 2006, tình hình kinh tế - xã hội của tỉnh Cà Mau tiếp tục phát triển, đạttốc độ tăng trưởng khá cao và tương đối toàn diện Tổng sản phẩm trong tỉnh (GDP)tăng 19.15(%), thu nhập bình quân đầu người đầu người đạt gần 11 triệu đồng/năm.Các thành phần kinh tế phát triển khá góp phần tăng thu nhập cho người lao động,các hoạt động khai thác, nuôi trồng và xuất khẩu cũng tăng Tất cả các yếu tố trêntạo điều kiện thuận lợi để chi nhánh khai thác nguồn vốn nhàn rỗi từ khách hàng,cùng với sự tích cực trong công tác huy động vốn làm cho nguồn vốn huy động cóbước phát triển đáng kể Chi tiết như sau:

Hình 4: Tình hình vốn huy động của Ngân hàng Ngoại thương Cà Mau

Trang 31từ năm 2005 đến năm 2007

Từ năm 2005 đến năm 2006, vốn huy động tăng 207 (tỷ đồng) tương ứng tỷ

lệ tăng là 195.28 (%) tức gần gấp 2 lần năm 2005, thể hiện sự nỗ lực đáng kể cũngnhư hiệu quả trong chính sách huy động vốn của ngân hàng Từ năm 2006 đến năm

2007, vốn huy động tiếp tục tăng 149 (tỷ đồng) tương ứng với tỷ lệ tăng 47.6 (%).Với những cố gắng trong công tác huy động, năm 2007 chi nhánh đã đạt thị phần14.03 (%) so với tổng mức huy động của toàn tỉnh

+ Vốn khác: tăng dần qua các năm, chiếm tỷ trọng không đáng kể trong tổng

nguồn vốn

Phân tích chi tiết tình hình huy động vốn

Bảng 2: TÌNH HÌNH HUY ĐỘNG VỐN CỦA NGÂN HÀNG NGOẠI THƯƠNG

CÀ MAU TỪ NĂM 2005 ĐẾN NĂM 2007

Số tiền

Tỷ trọng (%)

Số tiền

Tỷ trọng (%)

Số tiền

Tỷ lệ (%)

Số tiền

Tỷ lệ (%)

I Vốn huy động từ

khách hàng 98 92.45 292 93.29 442 95.67 194 197.96 150 51.37 Tiền gửi các tổ

chức kinh tế 62 63.27 235 80.48 388 87.78 173 279.03 153 65.11 Tiền gửi tiết kiệm

(Nguồn: Bảng cân đối kế toán của Ngân hàng Ngoại thương Cà Mau năm 2005, 2006, 2007)

+ Vốn huy động từ khách hàng: giữ vai trò chủ yếu, tỷ trọng luôn chiếm

hơn 90 (%) trong tổng vốn huy động Sự tăng trưởng của vốn huy động từ kháchhàng qua các năm rất cao Cụ thể, từ năm 2005 đến năm 2006 nguồn vốn này tăng

194 (tỷ đồng) tương ứng với tỷ lệ tăng là 197.96 (%), gần gấp 2 lần Từ năm 2006đến năm 2007, nguồn vốn này tăng 150 (tỷ đồng) tương ứng tỷ lệ tăng là 51.37 (%)

Có được những thành tích như vậy là do Ngân hàng Ngoại thương Cà Mau đã tích

Trang 32cực thực hiện công tác quảng cáo trên các phương tiện thông tin đại chúng và đadạng hơn các hình thức huy động như phát hành nhiều đợt trái phiếu huy động vốnvới mức lãi suất cao cùng với các chương trình dự thưởng, áp dụng mức lãi suất huyđộng cao nhất trong khung lãi suất mà ngân hàng trung ương cho phép Sự hấp dẫncủa lãi suất cũng như việc cung cấp các dịch vụ thanh toán chuyên nghiệp đã thu hútlượng tiền gửi từ các tổ chức kinh tế, bên cạnh đó tiền gửi thanh toán của Ban quản

lý dự án Khí-Điện-Đạm có giá trị lớn cũng là nguyên nhân góp phần tăng số dư huyđộng Qua các năm tiền gửi của các tổ chức này luôn giữ vai trò chủ yếu và tăngmạnh qua các năm Bên cạnh đó, tiền gửi tiết kiệm và kỳ phiếu biến động khôngđồng đều, năm 2006, tốc độ tăng là 58.33 (%) so với năm 2005 nhưng đến năm 2007giảm 5.26 (%) Tốc độ tăng chậm vì ngày càng có nhiều chi nhánh của các ngânhàng khác được thành lập, điều này tạo sức ép cạnh tranh lớn đối với Ngân hàngNgoại thương Cà Mau, dẫn đến thị phần huy động vốn bị chia sẻ Thế nhưng đâymới thực sự là nguồn vốn giúp ngân hàng đạt hiệu quả kinh doạnh cao nhất vì nó cóchi phí thấp đồng thời tạo sự chủ động cho ngân hàng Do vậy chi nhánh phải đẩymạnh, hoạch định chính sách nhằm tăng số dư tiền gửi tiết kiệm và kỳ phiếu hơnnữa

Số

tiền

Tỷ trọng (%) Số tiền

Tỷ trọng (%) Số tiền

Tỷ trọng (%) Số tiền

Tỷ lệ (%) Số tiền

Tỷ lệ (%)

Trang 33Tổng 97,789 100.00 292,095 100.00 442,102 100.00 194,306 198.70 150,007 51.36

(Nguồn: Bảng cân đối kế toán của Ngân hàng Ngoại thương Cà Mau năm 2005, 2006, 2007)

Do huy động vốn từ khách hàng giữ vai trò chủ yếu nhất trong công tác huyđộng vốn Ta sẽ đi sâu phân tích tình hình huy động vốn từ khách hàng tại chinhánh

Hình 5: Tình hình huy động vốn từ khách hàng của Ngân hàng Ngoại thương Cà Mau từ năm 2005 đến năm 2007

o Tiền gửi không kỳ hạn: tăng liên tục cả về số tiền lẫn tỷ trọng, giữ vai trò chủ

yếu trong tổng vốn huy động từ khách hàng Tiền gửi này tăng chủ yếu là do tiền gửithanh toán của khách hàng, khuynh hướng hiện nay khách hàng gửi tiền thanh toán

để được hưởng các dịch vụ thanh toán, việc giao dịch, kiểm tra tài khoản dễ dànghơn so với tiền gửi tiết kiệm Cụ thể, từ năm 2005 đến năm 2006, tiền gửi không kỳhạn tăng 173,475 (triệu đồng) tương ứng tốc độ tăng 276.22 (%) Từ năm 2006 đếnnăm 2007, tăng 154,814 (triệu đồng) tốc độ tăng 65.52 (%)

o Tiền gửi có kỳ hạn: cũng tăng liên tục qua các năm Từ năm 2005 đến năm

2006, tăng 10,303 (triệu đồng), tốc độ tăng 35.12 (%), từ năm 2006 đến năm 2007tăng 7,250 (triệu đồng), tốc độ tăng 18.29 (%) Có được những điều này là do sựtăng trưởng của kinh tế địa phương tạo điều kiện nâng cao thu nhập của người dânkết hợp với nỗ lực trong công tác huy động vốn của ngân hàng Cấu trúc giữa tiềngửi có kỳ hạn dưới 12 tháng và kỳ hạn trên 12 tháng là tương đối phù hợp

Trang 34o Phát hành kỳ phiếu: chiếm tỷ trọng nhỏ trong tổng vốn huy động từ khách

hàng, là một công cụ huy động vốn rất hữu hiệu của ngân hàng So với năm 2005,năm 2006 vốn từ phát hành kỳ phiếu tăng 253.37 (%) Đến năm 2007, phát hành kỳphiếu giảm 75.54 (%)

o Tiền ký quỹ đảm bảo thanh toán: có xu hướng giảm dần.

+ Vốn huy động từ NSNN, TCTD: chỉ chiếm tỷ trọng thấp trong vốn huy

động từ khách hàng, có biến động nhỏ qua hàng năm chủ yếu gồm các khoản tiềngửi của các ngân hàng khác nhằm phục vụ công tác thanh toán và của các cơ quannhà nước trong địa bàn

4.1.2 Phân tích nghiệp vụ tín dụng

Bảng 4: TÌNH HÌNH TÀI SẢN CỦA NGÂN HÀNG NGOẠI THƯƠNG

CÀ MAU TỪ NĂM 2005 ĐẾN NĂM 2007

(Nguồn: Bảng cân đối kế toán Ngân hàng Ngoại thương Cà Mau năm 2005, 2006, 2007)

Phân tích tổng quát tình hình tăng trưởng tín dụng

+ Quan hệ tín dụng với khách hàng: là hoạt động chủ yếu của ngân hàng, từ

2005 đến năm 2006, luôn chiếm tỷ trọng trên 90 (%) trong tổng tài sản nhưng đếnnăm 2007, tỷ trọng này là 75.5 (%) Hoạt động tín dụng tăng trưởng không ổn định

Từ năm 2005 đến năm 2006, tổng cho vay và chiết khấu chứng từ có giá giảm153,298 (triệu đồng), tỷ lệ giảm là 12.45(%) Do thực hiện mục tiêu phấn đấu của hệthống ngân hàng ngoại thương đảm bảo tăng trưởng đi đôi với an toàn tín dụng nên

Trang 35ngân hàng đã thận trọng hơn trong việc cấp tín dụng, bên cạnh đó hoạt động của cácdoanh nghiệp gặp nhiều khó khăn dẫn đến nhu cầu tín dụng giảm Từ năm 2006 đếnnăm 2007, hoạt động tín dụng có sự tăng trưởng trở lại, tăng 70,175 (triệu đồng), tỷ

lệ tăng là 6.52 (%) Có được điều này là nhờ sự phấn đấu thực hiện những biện pháptăng dư nợ và chất lượng tín dụng bằng cách mở rộng sang các lĩnh vực khác Tỷ lệtăng không nhiều do có quá nhiều ngân hàng cạnh tranh trên cùng địa bàn dẫn đếnthị phần bị chia sẻ, công tác khách hàng còn nhiều điểm chưa đáp ứng được tìnhhình mới như việc tiếp cận khách hàng còn hạn chế, kỹ năng chăm sóc khách hàngcủa chi nhánh chưa mang tính chuyên nghiệp

Phân tích hoạt động tín dụng theo thời hạn

Bảng 5: THỐNG KÊ DƯ NỢ, NỢ XẤU, DOANH SỐ CHO VAY, DOANH SỐ THU NỢ CỦA NGÂN HÀNG NGOẠI THƯƠNG CÀ MAU TỪ

NĂM 2005 ĐẾN NĂM 2007

ĐVT: tỷ đồng

Chênh lệch 2006/2005 2007/2006

Số tiền

Tỷ trọng (%)

Số tiền

Tỷ trọng (%)

Số tiền

Tỷ trọng (%)

Số tiền

Tỷ lệ (%)

Số tiền

Tỷ lệ (%)

Dư nợ

Ngắn hạn 1,013 88.24 884 87.70 944 87.90 -129 -12.73 60 6.79 Trung, dài

hạn 135 11.76 124 12.30 130 12.10 -11 -8.15 6 4.84 Tổng 1,148 100.00 1,008 100.00 1,074 100.00 -140 -12.20 66 6.55

Nợ xấu

Trung,dài

hạn 31 96.88 18 94.74 17 94.44 -13 -41.94 -1 -5.56 Tổng 32 100.00 19 100.00 18 100.00 -13 -40.63 -1 -5.26 Doanh

số

cho

vay

Ngắn hạn 7,361 99.50 8,356 99.42 7,882 99.31 995 13.52 -474 -5.67 Trung, dài

Tổng 7,398 100.00 8,405 100.00 7,937 100.00 1,007 13.61 -468 -5.57 Doanh

số

thu nợ

Ngắn hạn 7,436 99.53 8,485 99.30 7,822 99.38 1,049 14.11 -663 -7.81 Trung,dài

18.33 Tổng 7,471 100.00 8,545 100.00 7,871 100.00 1,074 14.38 -674 -7.89

-(Nguồn: Báo cáo tổng kết của Ngân hàng Ngoại thương Cà Mau năm 2005, 2006, 2007)

- Tình hình dư nợ

Với mũi nhọn là ngành chế biến thủy sản xuất khẩu nên đặc thù của chinhánh là đầu tư tín dụng tập trung cho ngành thủy sản Do vậy bất kỳ biến động nào

Trang 36Tình hình dư nợ phân theo thời hạn

130 124

135

0 200 400 600 800 1,000 1,200 1,400

dư nợ ngắn hạn giảm 12.73 (%) gần tương ứng với tỷ lệ giảm của dư nợ

Hình 6: Tình hình dư nợ của Ngân hàng Ngoại thương Cà Mau

từ năm 2005 đến năm 2007

Bước sang năm 2007, trong hoàn cảnh tỉnh nhà phải đối mặt với những khókhăn như: thời tiết không thuận lợi, dịch bệnh…nhưng nhờ có sự điều hành, chỉ đạokịp thời phù hợp với tình hình địa phương nên tỉnh đã tạo ra những bước đột phámới thúc đẩy tình hình kinh tế-xã hội phát triển, tổng sản phẩm trong tỉnh (GDP)tăng 12.35(%), đây là mức tăng trưởng cao so với những năm vừa qua và so với mặtbằng chung của cả nước Những nhân tố đó tạo nền tảng cho sự phát triển của hoạtđộng Ngân hàng Ngoại thương Cà Mau Bên cạnh đó, chi nhánh tích cực mở rộngtín dụng sang các lĩnh vực khác như thương nghiệp, lương thực và chú trọng hơnđến định hướng đầu tư cho các doanh nghiệp vừa và nhỏ và thành phần kinh tế cá

Trang 37Tình hình nợ xấu phân theo thời hạn

31

0 5 10 15 20 25 30 35

Tuy nhiên, khi nhìn vào 2 biểu đồ giữa tình hình dư nợ và tình hình nợ xấu, tathấy công tác tín dụng gặp phải vấn đề sau:

Cho vay ngắn hạn có qui mô lớn hơn cho vay trung và dài hạn biểu hiện qua

dư nợ ngắn hạn chiếm tỷ trọng cao trong tổng dư nợ nhưng nợ xấu ngắn hạn chiếm

tỷ trọng không đáng kể chỉ khoảng 3-6 (%) trong tổng nợ xấu Ngược lại, cho vay

Trang 38Nguyên nhân

từ khách hàng

Nguyên nhân

do ngân hàng

Nguyên nhân

từ người trung gian liên quan

Nguyên nhân

do đảm bảo tín dụng

Nguyên nhân khách quan

Nợ xấu trung

và dài hạn

trung và dài hạn có qui mô nhỏ nhưng nợ xấu luôn hơn 90 (%) trong tổng nợ xấu.Điều này cho thấy việc cho vay trung và dài hạn đạt hiệu quả thấp, rủi ro cao và đểhiểu rõ ta sẽ đi sâu phân tích nguyên nhân của nó

Trên hình 9, các phần được tô đậm thể hiện là các nguyên nhân gây ra nợ xấutrung và dài hạn cho ngân hàng gồm các nguyên nhân từ phía khách hàng, nguyênnhân do đảm bảo tín dụng và nguyên nhân từ người trung gian

Trang 39Tình hình doanh số cho vay phân

37

6,800 7,000 7,200 7,400 7,600 7,800 8,000 8,200 8,400 8,600

Hình 8: Các nguyên nhân làm phát sinh nợ xấu

Khách hàng được chi nhánh cho vay trung và dài hạn chủ yếu gồm các thànhphần kinh tế tư nhân cá thể vay để khắc phục hậu quả cơn bão số 5 và một phần chovay các doanh nghiệp để đầu tư vào tài sản cố định và các dự án đầu tư

Đối với cho vay khắc phục cơn bão số 5, ngân hàng thực hiện cho vay theochỉ định của Chính phủ cho nên có thể nói yếu tố gây ra nợ xấu cho ngân hàng phátsinh từ người trung gian có liên quan Định kì hàng tháng, cán bộ phụ trách nợ chovay khắc phục bão số 5 đều bám địa bàn để thu hồi nợ, tuy nhiên kết quả thu hồi nợvẫn còn rất hạn chế Đa số các hộ đánh bắt đều thua lỗ nhiều hộ không thể cho tàu rakhơi Bên cạnh đó, các tài sản dùng để đảm bảo tín dụng chủ yếu là những chiếc tàu

và do đây là những khoản nợ tồn đọng kéo dài nhiều năm nên giá trị tài sản giảm dotàu đánh cá bị xuống cấp Và mặc dù ngân hàng đã có đầu tư mới các tàu đánh bắtnhằm giúp khách hàng cải thiện tình hình tài chính để có khả năng trả nợ cho ngânhàng nhưng việc ra khơi đánh bắt của các hộ đem lại thu nhập thấp, lại thất thường

do ảnh hưởng của thời tiết không thuận lợi và gánh nặng khắc phục hậu quả do bão

số 5 để lại nên thực sự khả năng trả nợ cho ngân hàng còn rất hạn chế Đây chính là

lý do chính làm cho cho vay trung và dài hạn có qui mô nhỏ nhưng nợ xấu chiếm tỷtrọng lớn Ngoài ra việc cho vay các doanh nghiệp có nợ xấu tập trung vào nợ củaCông ty Xuất Nhập Khẩu Tân Phú, Công ty Xăng Dầu Cà Mau, Công ty Dịch vụThương mại Cà Mau kéo dài từ những năm trước, khả năng thu hồi còn hạn chế Từphía ngân hàng, do việc thẩm định các dự án trung và dài hạn là công việc khó khănđòi hỏi sự am hiểu kiến thức ở nhiều lĩnh vực đối với cán bộ thẩm định nên ngânhàng gặp rủi ro là khó tránh Thủ tục giải thể phá sản tiến hành chậm là nhữngnguyên nhân khách quan khác mà ngân hàng không thể chủ động trong thu hồi nợ